Pour soutenir les entreprises face à la crise induite par l’épidémie de coronavirus, le Gouvernement français a annoncé un certain nombre de mesures. Les entreprises innovantes estiment que les mesures vont dans le bon sens mais que la relance devra être pensée dans la durée, selon une étude du Comité Richelieu qui a sollicité ses membres (startup, PME et ETI innovantes) afin de connaitre leur opinion sur les mesures mises en place par les pouvoirs publics. Ils ont également été interrogés sur leurs attentes s’agissant de la « sortie » de crise.

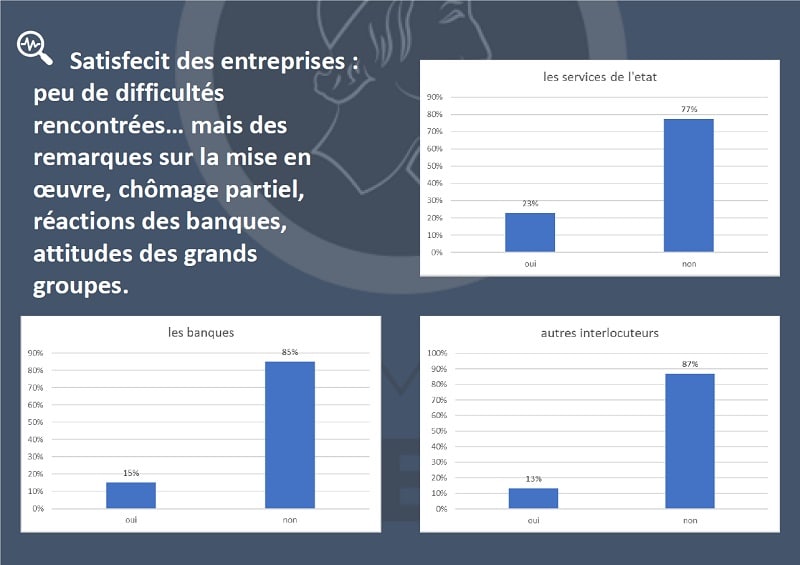

Si les résultats de l’enquête démontrent globalement un satisfecit sur les engagements pris par les pouvoirs publics (77% des répondants estiment ne pas avoir connu de difficulté auprès de leurs interlocuteurs des services de l’Etat dans l’application des annonces du Gouvernement), ils démontrent aussi (commentaires laissés par les entreprises à l’appui) que la mise en œuvre de ceux-ci n’est pas toujours aisée ; s’agissant notamment du chômage partiel et de la concrétisation des mesures par le secteur bancaire.

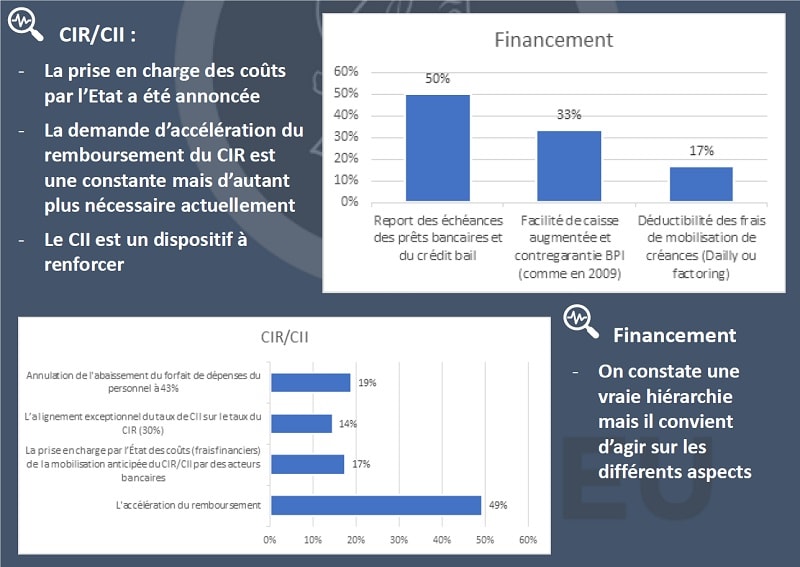

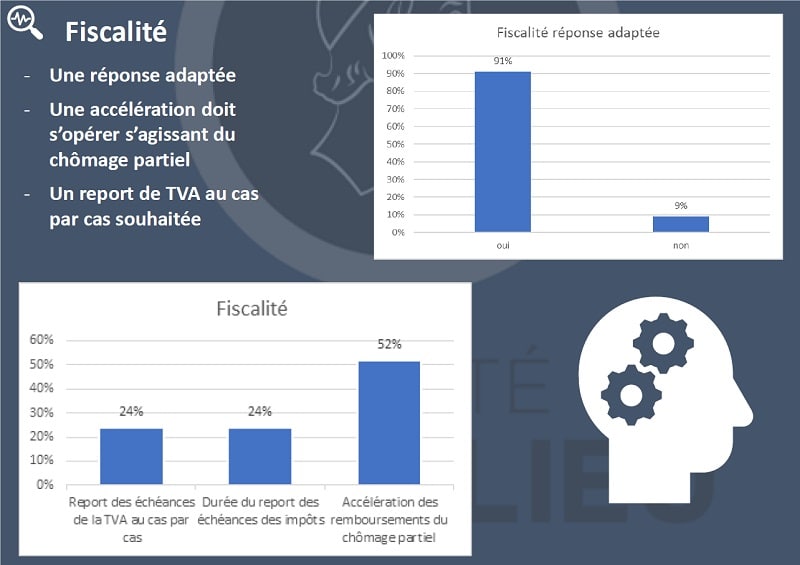

L’urgence face à la crise : priorités aux CIR /CII, à la fiscalité et aux financements

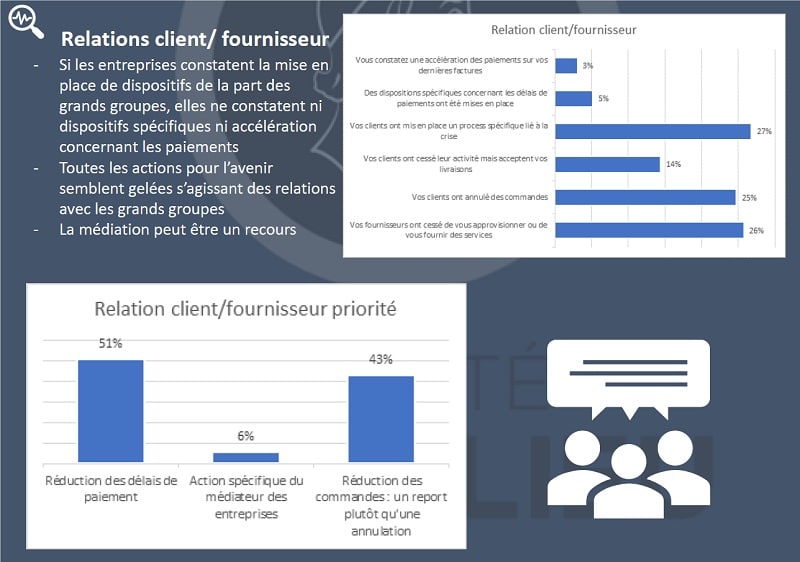

Le point noir reste l’attitude de nombreux grands groupes qui annoncent être attentifs aux PME, ce que, dans les faits, les PME ne perçoivent pas s’agissant spécifiquement des délais de paiement, des discussions commerciales en cours ou encore des livraisons auprès des grands groupes des commandes qui étaient en cours.

Ils sont 97% à ne pas avoir constaté une accélération des paiements sur les dernières factures et 95 % à ne pas avoir perçu la mise en place de dispositions spécifiques concernant les délais de paiements dans le cadre de la crise.

S’agissant du CIR, l’accélération de son remboursement est plébiscitée et amène à réclamer dès à présent sa pérennisation.

Autre urgence : les relations client-fournisseur

Il faut noter qu’il conviendrait par ailleurs de renforcer la visibilité donnée à l’action exemplaire que mène la médiation des entreprises dans cette période de crise. Dans le cadre des mesures de soutien aux entreprises mises en place par le Gouvernement, le Médiateur des entreprises est le dispositif privilégié pour aider à trouver des solutions à tout type de différends que l’on peut rencontrer avec une autre entreprise ou administration.

Les difficultés rencontrées

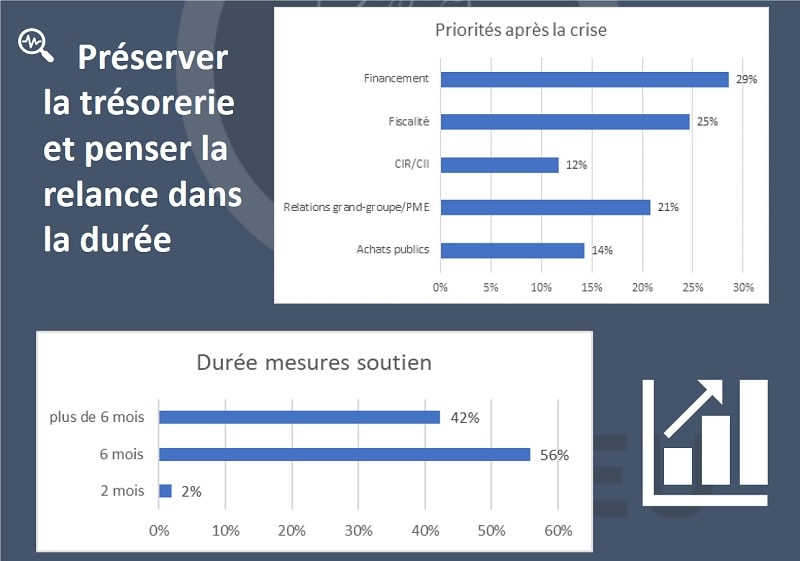

Après la crise : les priorités que les pouvoirs publics doivent actionner

Concernant l’après crise, les entreprises sont unanimes dans la crainte de voir trop rapidement arriver la fin des mesures de soutien. Sur les priorités à actionner par les pouvoirs publics, elles souhaitent à 98 % que les mesures spécifiques à la crise s’inscrivent dans une durée de 6 mois ou plus pour préserver la trésorerie et soutenir la relance.

Le Comité Richelieu souhaite que le plan de relance prévoie des mesures spécifiques aux PME et à l’innovation : le soutien à la commande publique innovante notamment via des expérimentations encouragées à l’échelles des collectivités territoriales, le renforcement du Crédit d’Impôt Innovation (alignement du taux avec celui du CIR, relèvement du plafond à 1 million d’euros et extension du dispositif aux ETI) ou encore le renforcement du statut de Jeune Entreprise Innovante.

Prêt garanti par l’Etat (PGE) : plus de clarté, d’engagement et de visibilité

Un dispositif de garantie de l’Etat de 300 milliards d’euros pour des prêts accordés par les banques aux entreprises de moins de 5000 salariés a été mis en place par le Gouvernement le 25 mars dernier afin de répondre aux besoins de trésorerie des entreprises impactées par la crise du coronavirus ; prêt de trésorerie d’un an. L’objectif du dispositif est de ne laisser aucune société sur le carreau. Sur le papier, toutes les entreprises, quelle que soit leur taille ou leur forme juridique, peuvent accéder au PGE, exceptées les sociétés civiles immobilières, les établissements de crédit et les sociétés de financement ainsi que les entreprises en procédures collectives et celles ne respectant pas les délais de paiement.

Pour les startup, PME et ETI innovantes, ce dispositif est, à juste titre, accueilli favorablement et salué au regard de son caractère inédit et de la rapidité avec laquelle il a été annoncé par l’Etat et la Fédération bancaire française (FBF) puis déployé par les banques, même si, à ce jour, seuls 10 milliards d’euros de crédits ont d’ores et déjà été débloqués dans le cadre de ce Prêt, qui – faut-il le rappeler – a été mis en place en urgence pour aider les sociétés confrontées à des problèmes de trésorerie.

Il doit toutefois faire l’objet d’aménagements pour être mieux compris et pour donner davantage de visibilité aux entreprises qui s’attendent à une crise économique durable.

Les entreprises constatent une appropriation hétérogène du dispositif selon les régions et selon leurs interlocuteurs bancaires habituels. Si le temps nécessaire d’adaptation et de diffusion des consignes à l’ensemble de leurs conseillers dans les territoires peut se comprendre, cette hétérogénéité doit vite cesser, au risque, à défaut, de créer des inégalités et de l’incompréhension de la part des entreprises et de contribuer in fine à discréditer le dispositif dans son ensemble.

Le Comité Richelieu demande à l’Etat d’éviter les effets d’annonce et d’être plus précis sur les critères d’éligibilité et de mise en œuvre. Il demande également aux banques de veiller à une application homogène du dispositif au sein de leurs réseaux respectifs et de continuer à tout mettre en œuvre pour apporter des réponses rapides aux EIC (Entreprises d’Innovation et de Croissance).

Il demande enfin à la Médiation du crédit d’être particulièrement vigilante pour corriger les dérives et répondre aux sollicitations légitimes des entreprises.

Par ailleurs, un tiers des entreprises pense ne pas être éligible au PGE. Sur ce point, un effort de pédagogie est indispensable pour rappeler que si le dispositif exclut toute une série d’acteurs du bénéfice du PGE (SCI, sociétés en difficulté selon les critères européens…), il soutient tout particulièrement les demandeurs remplissant certaines conditions (ex : entreprise notée 5+ a minima / cf. CP du ministère de l’Economie et de la FFB du 1er avril) mais n’exclut pas mécaniquement les autres.

Comme l’explique à La tribune le médiateur du crédit, Frédéric Visnovsky, « En principe, une entreprise bien cotée par la Banque de France est censée bénéficier d’un accord quasi systématique de la part de sa banque commerciale : Jusqu’à la cote 5+, l’accord du PGE par les banques commerciales doit être quasi automatique. Ensuite, une entreprise cotée 6 par la Banque de France est une entreprise qui présente un faible niveau de capitaux propres ou de rentabilité ou qui est fortement endettée. C’est une entreprise qui présentera plus de difficultés à rembourser son emprunt. Il n’y a alors pas de refus systématique mais une approche au cas par cas de la part de la banque commerciale. »

Alain Griset, président de l’Union des entreprises de proximité (U2P), explique dans Capital ce 14 avril que » Les candidats à cette aide, s’ils sont nombreux, voient avancer avec lenteur l’étude de leur dossier. » Il notait également que « sur le PGE, nous avons 150.000 dossiers en traitement, contre 900.000 qui bénéficient du fonds de solidarité ». Expliquant aussi dans La Tribune que « Les banques rencontrent des problèmes de ressources humaines. Elles ne sont pas habituées à traiter un tel volume de demandes. Les procédés ne sont pas adaptés et la quasi automaticité ne se rencontre pas sur le terrain. »

A ce titre, il est souhaitable que des critères d’éligibilité spécifiques soient appliqués aux entreprises innovantes (celles-ci étant par ailleurs bien définies dans le dispositif pour le calcul des plafonds). Ces critères ont vocation à tenir compte des spécificités de leur structure financière et à atténuer l’impact de la définition européenne des entreprises en difficulté qui exclut à ce jour du dispositif PGE, nombre d’entreprises pourtant parfaitement rentables et solvables, qu’il s’agisse ou non de sociétés récemment créées, (startups, PME et ETI).

Le Comité est par ailleurs disposé à être un relais de pédagogie en lien avec les services de l’Etat, le secteur bancaire et la Médiation du crédit, organisme de la Banque de France créé en 2008 au moment de la crise financière et qui a pour mission d’aider les entreprises confrontées à un refus de financement par des établissements de crédit. Frédéric Visnovsky explique dans La Tribune que « L’activité de la Médiation nationale du crédit a baissé régulièrement pour atteindre un peu plus de 1.000 dossiers en 2019. Mais nous constatons sur le mois de mars une augmentation significative avec 731 dossiers éligibles. Cette tendance s’accélère avec, sur la seule semaine du 6 avril, 645 dossiers éligibles. Le nombre de dossiers enregistrés en une journée est donc l’équivalent de ce que nous avions en un mois avant la crise. »

La demande actuelle auprès de la Médiation du crédit s’élèverait à ce jour à plus de 20 millions d’euros.

Enfin, les entreprises regrettent de ne pas connaître les taux d’intérêt qui leur seront proposés par leurs banques dans les 10 à 12 mois (1) et l’immense majorité (80%) considère que cela constitue une source d’inquiétude et d’anxiété.

Puisque le PGE est un produit sur lesquels les banques se sont engagées à ne pas se faire de concurrence, le Comité Richelieu demande à ce que l’Etat précise et encadre les modalités de calcul des taux d’intérêt qui seront proposés aux entreprises à l’issue des 12 premiers mois. Ce peut être par référence à un taux de marché, doublé d’une marge d’écart par rapport à ce taux (corridor sécurisé). S’agissant de ce dernier point, il est indispensable qu’il soit considéré dans le cadre du plan de relance.

Pour toutes informations pratiques :

- France Digitale met à disposition de ses membres et de toutes les entreprises fiches pratiques, contacts, listes de startup utiles.

- Le Hub de Bpifrance propose une base de données sur les aides à disposition des entreprises et une compilation de réponses à toutes les questions. Plus d’informations sur le site du Gouvernement.

- Le Syntec Numérique et Motherbase proposent un annuaire des startups utiles pendant la crise.

- Compta Connect a créé un site dédié à la crise rassemblant toutes informations comptables, utiles aux professionnels qui accompagnent les entreprises.

(1) Pour celles qui choisiront d’amortir ce prêt sur 3, 4 ou 5 ans à l’issue de la première année de prêt à taux 0