La rentrée économique a été pimentée par la polémique initiée par le livre pour le moins engagé de Cahuc et Zylberberg, deux économistes se revendiquant orthodoxes, sur ce qu’ils appellent le « négationnisme économique ». Ce négationnisme serait la tendance de certains intellectuels à ignorer les résultats des études économiques ou même à rejeter en bloc l’économie, comme une idéologie au service de la classe dominante. Les économistes visés sont notamment ceux qui se présentent sous le label d’hétérodoxes. La réponse de certains d’entre eux ne s’est pas fait attendre. Ils qualifient notamment le livre de Cahuc et Zylberberg de « pamphlet aussi violent dans le ton qu’il est médiocre sur le fond ». Selon eux, « jamais l’attaque n’a été d’un aussi bas niveau ».

Au-delà du pugilat intellectuel qui est en train de se dérouler sous nos yeux, le livre soulève la question intéressante du caractère de « science » de nos disciplines économiques au sens large. D’ailleurs, cette question se pose aussi bien pour les sciences économiques que pour les sciences de gestion. À ce titre, la finance est à la conjonction de plusieurs disciplines (sciences économiques, science de gestion, mathématiques appliquées, etc.). Nous allons donc tenter de répondre à cette question de scientificité pour une branche de l’économie : la finance.

La finance classique, une science ?

Rappelons tout d’abord ce qu’on peut entendre par « science ». Une science consiste, à travers une méthodologie précise à comprendre et à expliquer le monde. On part d’observations qui font émerger une théorie falsifiable donc des hypothèses qu’on teste et qui permettent d’invalider ou de supporter la théorie en question. Jusque-là, la finance répond à la définition. Cependant, une science a aussi pour but de tirer des prévisions justes de cette connaissance. Et c’est là où le bât se met à blesser.

Car même dans le cas de la finance, domaine économique au sens large où les données et les observations sont très abondantes, le pouvoir prédictif des modèles reste relativement faible. Par exemple, la plus grande réalisation en économie financière est probablement le MEDAF, le célèbre Modèle d’évaluation des actifs financiers. Sans rentrer dans les détails, il permet une fois que l’on connaît le mouvement de l’ensemble du marché de connaître la rentabilité attendue sur un titre en particulier. Il prédit correctement environ 60 % de la variabilité du mouvement des titres. Pour donner un ordre d’idées au lecteur, les modèles en physique ne sont généralement pas considérés comme valables en dessous de 90 %. Les systèmes économiques sont en effet complexes, dépendant de l’agrégation des décisions de nombreux agents économiques ce qui rend la prédiction économique difficile.

De plus, la finance utilise classiquement des démonstrations mathématiques pour créer ses modèles. Cet état de fait ne manque d’ailleurs pas d’ennuyer certains financiers en ce qu’ils souhaiteraient remettre l’humain voire le politique au centre du débat. Les démonstrations mathématiques s’appuient obligatoirement sur des axiomes et des hypothèses. Une des hypothèses principales est celle de la rationalité des agents. Or, il est clair depuis 1953 et le prix Nobel français Maurice Allais, que cette hypothèse ne tient pas au niveau individuel. Pour l’anecdote, Maurice Allais proposa notamment un questionnaire lors d’une conférence d’économie à Paris, pour tester certains axiomes de base de la rationalité. Par chance, un des papes de l’orthodoxie en économie, Leonard Savage y participa. Ses choix violaient l’axiome de substitution. Il reconnut plus tard son erreur, et l’attribua à la présentation des choix qui étaient offerts dans le questionnaire.

La finance comportementale à la rescousse

Cela a conduit à la création d’un champ de finance comportementale : on peut lire à ce sujet les écrits de Robert Shiller, qui, paradoxalement, a obtenu le Prix Nobel en Sciences Economiques en 2013, en même temps que Lars Peter Hansen et Eugène Fama (considéré comme un des fondateurs de la théorie des marchés efficients).

La finance comportementale provient de l’application de la psychologie à l’économie. Il s’agit de s’appuyer sur la psychologie pour éclairer et mieux comprendre les phénomènes économiques. Ce champ s’intéresse en particulier à de nombreuses déviations de la rationalité sur les marchés financiers. Ces biais vont à l’encontre de la fameuse théorie des marchés efficients.

La liste complète de ces déviations est longue. Citons par exemple l’effet lundi : la tendance des marchés à être plutôt en hausse le vendredi et plutôt en baisse le lundi, qui pourrait être attribuable à un effet d’humeur des opérateurs de marché. Et oui, personne n’aime le lundi ! Les effets météorologiques sont un autre exemple. Le marché aurait plutôt tendance à être en hausse les jours où il fait beau et en baisse les jours où il fait mauvais, à nouveau du fait d’un effet d’humeur.

Cependant, la plupart de ces biais ont tendance à disparaître une fois mis en évidence, un argument plutôt en faveur de l’efficience des marchés. De plus, la finance comportementale est souvent critiquée elle aussi, car elle manque d’un cadre théorique global et n’améliore pas réellement le pouvoir prédictif des modèles classiques. Elle ressemble plus à une collection de phénomènes observés, explicables pour la plupart par les émotions des agents économiques.

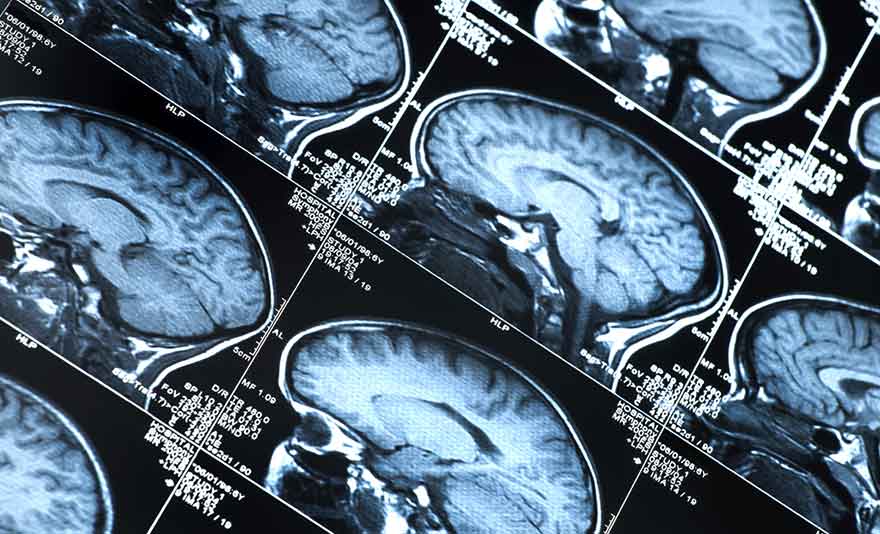

La solution par la neurofinance ?

C’est pourquoi nous assistons maintenant à la montée en puissance de la neuroéconomie et de la neurofinance. Ces disciplines utilisent des méthodes empruntées aux neurosciences afin de mieux comprendre les décisions des agents économiques. En un sens, elles remettent l’humain, en tant qu’être vivant, au centre de l’agenda scientifique. L’objectif affiché de la neuroéconomie est de faire converger en une seule discipline unifiée la psychologie, l’économie et les neurosciences afin d’expliquer le comportement humain. La neuroéconomie et la neurofinance sont donc par essence multidisciplinaires et encouragent des scientifiques d’horizons très différents à communiquer entre eux, ce qui à terme ne peut être que bénéfique pour la science et la société de manière générale. En un mot, la neurofinance se veut résolument fédératrice.

Bien que très jeunes – la neuroéconomie date des années 1990, la neurofinance date plutôt des années 2010 – ces disciplines ont déjà apporté beaucoup. En particulier sur le rôle des émotions dans la rationalité, une pierre d’achoppement entre finance classique et comportementale. De manière amusante, il apparaît que les émotions sont essentielles à un comportement rationnel. Par exemple, il a été montré que des personnes souffrant d’un déficit émotionnel d’origine physique ne pouvaient se comporter de manière rationnelle dans certains cas.

Similairement, deux études sur des traders ont montré que ceux-ci ressentaient de fortes émotions durant les périodes de volatilité accrue sur les marchés, quels que soient leurs niveaux d’expérience. Des indicateurs de stress apparaissaient chez les traders étudiés. Leur rythme cardiaque, la conductance de leur peau augmentaient tandis que leur variabilité cardiaque diminuait. De même, une autre étude a montré que lors de ces périodes de volatilité accrue, leurs niveaux de cortisol – un marqueur hormonal de stress psychologique et physique – augmentaient significativement. Quant à leurs profits journaliers, ils étaient corrélés à leurs niveaux de testostérone matinaux !

De même, des études par IRM, notamment publiées dans le Journal of Finance et la Review of Financial Studies ont montré les origines neurales de certains biais chers à la finance comportementale. L’effet de disposition, la tendance à vendre trop rapidement un actif financier dont le prix a augmenté par rapport à sa valeur d’achat et à l’opposé à retarder la vente des titres perdants aurait son origine dans le striatum ventral du cerveau. Vendre une action gagnante ferait augmenter son activité, déclenchant une sensation de récompense, ce qui expliquerait cet effet.

De même, deux études, publiées dans les très sérieux Journal of Finance et Journal of Financial Economics ont étudié la prise de risque sur les marchés financiers de plus de 30 000 jumeaux suédois. En comparant la prise de risque des « vrais jumeaux » génétiquement identiques à celle des « faux jumeaux », les chercheurs ont découvert que près de 30 % de la variabilité de nos comportements vis-à-vis de ce type de risques serait d’origine génétique.

La liste des études utilisant des méthodes issues des neurosciences comme le dosage hormonal, les IRM ou le génotypage d’acteurs financier s’allongent. Cette nouvelle branche est jeune, mais elle pourrait à terme rapprocher la finance classique et la finance comportementale. Tout du moins, elle pourrait répondre à la question de l’origine des biais observés par la finance comportementale.

Réussira-t-elle cependant à améliorer le pouvoir prédictif des modèles financiers ? Peut-être. Les méthodes de la neurofinance présentent une telle révolution par rapport à celles du passé que des innovations de rupture sont possibles.

Des sciences ? Oui, mais pas exactes…

La finance et l’économie sont des sciences, en ce qu’elles cherchent à comprendre le monde. Elles ont fait des avancées notables durant le XXe siècle, notamment grâce à la théorie de l’utilité espérée.

Cependant, même en finance, où les données sont abondantes, nous venons de voir que les modèles ont des pouvoirs prédictifs souvent assez faibles. De nombreux domaines en économie ne disposent pas d’autant de données. De plus, les systèmes économiques sont par nature changeants, rendant la situation encore plus difficile à modéliser et donc à prédire.

C’est en ce sens que neuroéconomie et neurofinance peuvent apporter beaucoup. En réunissant des experts de plusieurs domaines, nous réussirons peut-être à mieux comprendre ce qui est inhérent à l’être humain. À terme, nous obtiendrons peut-être des modèles avec une capacité prédictive plus forte.

En conclusion, s’il faut rester humble quant à nos modèles – les sciences économiques et de gestion appartiennent au domaine des sciences humaines et sociales, où la prédiction est difficile – il ne faut pas pour autant écarter les résultats déjà obtenus. C’est certainement le message à retenir de cette polémique autour du livre de Cahuc et Zylberberg.

Luc Meunier, Professeur de Finance et Doctorant, Grenoble École de Management (GEM); François Desmoulins-Lebeault, Professur de finances, Grenoble École de Management (GEM) et Jean-François Gajewski, Professeur de Finance, Université Savoie Mont Blanc

La version originale de cet article a été publiée sur The Conversation.